Ипотека в банке втб 24

Содержание:

- Специальные предложения банка: главные условия

- Как оформить заявку

- Ипотечные программы

- Покупка жилья

- Ипотека без подтверждения дохода

- Больше метров меньше ставка

- Военная ипотека ВТБ 24

- Ипотека для зарплатных клиентов

- Ипотека ВТБ с государственной поддержкой

- Ипотека для молодых семей

- Ипотека с использованием материнского капитала

- Ипотека для молодых специалистов

- Залоговая недвижимость

- Рефинансирование

- Условия и ставки

- Подать заявку на ипотеку ВТБ при посещении банка

- Линейка ипотечных программ

- Спрос на вторичное жилье

- Калькулятор расчета ипотеки, и как оформить ипотеку?

- Просрочка платежа

- Перечень документов для оформления ипотеки в ВТБ

- Требования к заемщикам

- Использование кредитного калькулятора при заполнении онлайн-заявки

- Условия к заемщикам, выдвигаемые кредитно-финансовой организацией

- Как подать онлайн-заявку на ипотеку в ВТБ

- Требования к недвижимости

- Как работать с ипотекой через личный кабинет

- Общие условия

- ВТБ 24 подать заявку на ипотеку онлайн

Специальные предложения банка: главные условия

Получить ипотеку в ВТБ банке может практически каждый желающий, полностью отвечающий требованиям финансовой организации. Коммерческое учреждение разработало несколько специальных программ, с помощью которых можно оформить жилищный кредит. На сегодняшний день популярностью пользуются 4 банковских продукта:

- Люди дела.

- Больше метров – ниже ставка.

- Ипотека с господдержкой.

- Победа над формальностями.

Специально разработанная для работников бюджетной сферы программа «Люди в деле» позволяет государственным служащим оформить ипотеку по льготным условиям. Получая жилищный кредит, заемщик может рассчитывать на снижение процентной ставки. В программе принимают участие:

- работники МЧС и таможни;

- сотрудники администрации;

- представители законодательной власти и их помощники;

- воспитатели детских садов;

- преподаватели высших учебных заведений;

- учителя;

- работники сферы здравоохранения (врачи, санитары, медицинские сестры);

- сотрудники правоохранительных органов.

Для получения льгот заемщик должен официально подтвердить трудоустройство.

Погасить ипотеку ВТБ можно досрочно. Многие клиенты интересуются, какие комиссии взимаются банком и за сколько дней нужно предупреждать банк о своем решении. Уведомить финансовую организацию необходимо за 3 дня до внесения всей суммы. Комиссия за досрочное погашение не взимается. Онлайн калькулятор от ВТБ банка позволяет выяснить, сколько можно сэкономить на процентах.

Больше метров — ниже ставка

Люди, желающие приобрести собственное жилье площадью более 65 кв. м., могут воспользоваться специальным предложением от банка ВТБ. Ипотека оформляется по сниженным ставкам. Взять кредит можно на покупку недвижимости вторичного или первичного фонда. Максимальная сумма – 60 млн руб., оформить заявку можно самостоятельно на официальном сайте.

Взять ипотеку в ВТБ по льготной программе можно на 30 лет. Внесение стартового взноса – обязательно, его размер составляет не менее 20% от общей стоимости дома или квартиры. Рассчитать ипотеку поможет калькулятор, программой рекомендуется пользоваться до момента подачи заявки.

Процентная ставка по программе фиксирована. Годовое вознаграждение банка составляет 8,6% (при условии, что площадь недвижимости больше 100 кв. м.). В конце срока будет осуществляться перерасчет. Если клиент планирует погасить кредит досрочно, то необходимо заранее воспользоваться калькулятором. В ВТБ досрочное погашение ипотеки происходит по стандартной схеме.

Ипотека с господдержкой

Ипотека с господдержкой от ВТБ подходит молодым семьям. По этой программе банк также снизил ставки в 2018 году. Обязательное условие – наличие двух или трех детей, рожденных в период с 2018 по 2020 год. Заявка на ипотеку ВТБ оформляется онлайн. Размер первоначального взноса – от 20% от общей стоимости недвижимости.

Основные условия:

- 500 тысяч – 6 млн – для недвижимости в регионах страны;

- 500 тысяч – 12 млн – для жилья ЛО;

- 1 млн – 12 млн – недвижимость в Московской области и Санкт-Петербурге;

- 2 млн – 12 млн – для квартир в Москве.

Банк снизил вознаграждение по программе. Процентная ставка по ипотеке с господдержкой от ВТБ составляет 5%.

Победа над формальностями

Калькулятор ипотеки от ВТБ упрощает процедуру расчета жилищного кредита. По программе «Победа над формальностями» можно приобрести квартиру в новостройке. Клиент не обязан предоставлять справки о доходах, ипотеку можно оформить по двум документам. Основные условия ВТБ банка:

- максимальная сумма -30 млн рублей;

- стартовый взнос – от 30%;

- срок кредитования – 20 лет.

Жилье, приобретенное по программе, подлежит обязательному страхованию. Процентная ставка плавающая, она может варьироваться в зависимости от ряда факторов:

- 8,4% — для клиентов, способных внести более 50% от общей стоимости недвижимости;

- 8,6% — для заемщиков, желающих приобрести жилье площадью более 100 кв. м.;

- 9,4% (до 11%) — для клиентов, приобретающих квартиры площадью менее 100%.

В качестве первоначального взноса можно использовать накопленный капитал. За досрочное погашение ипотеки штрафы не предусмотрены.

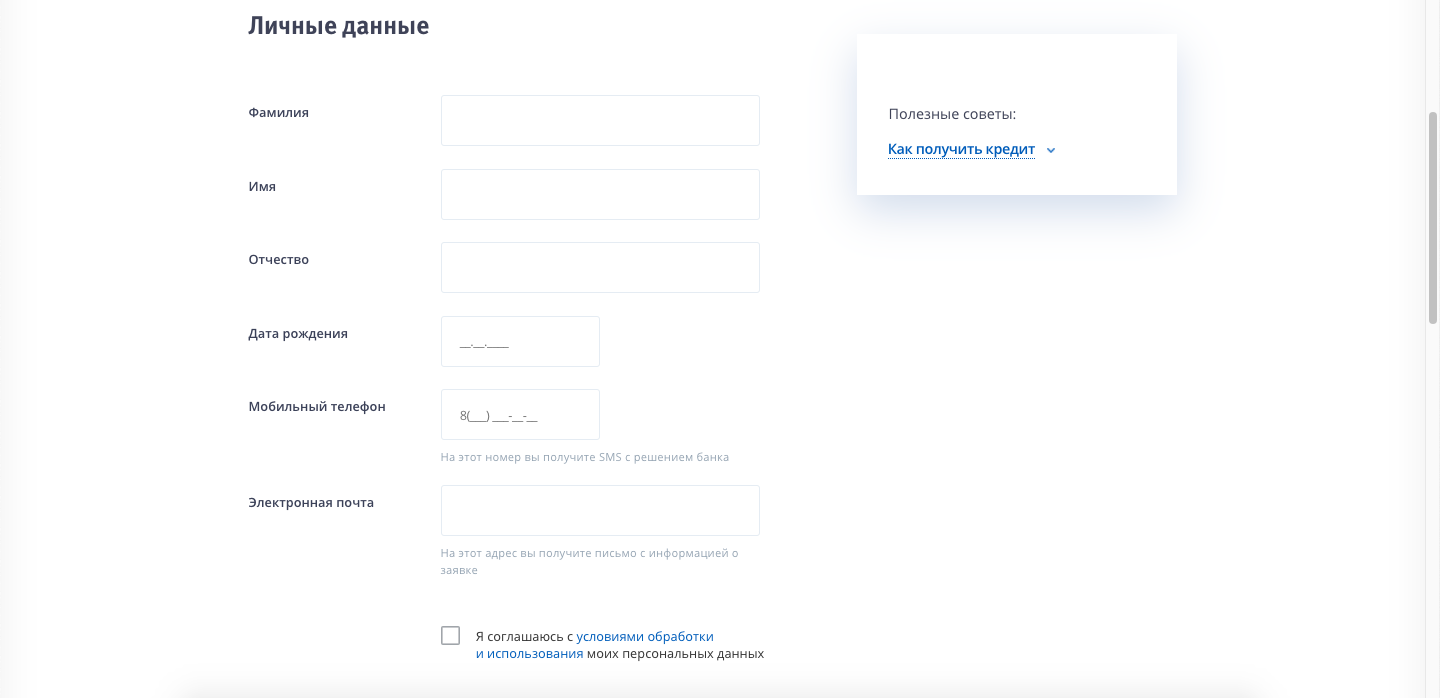

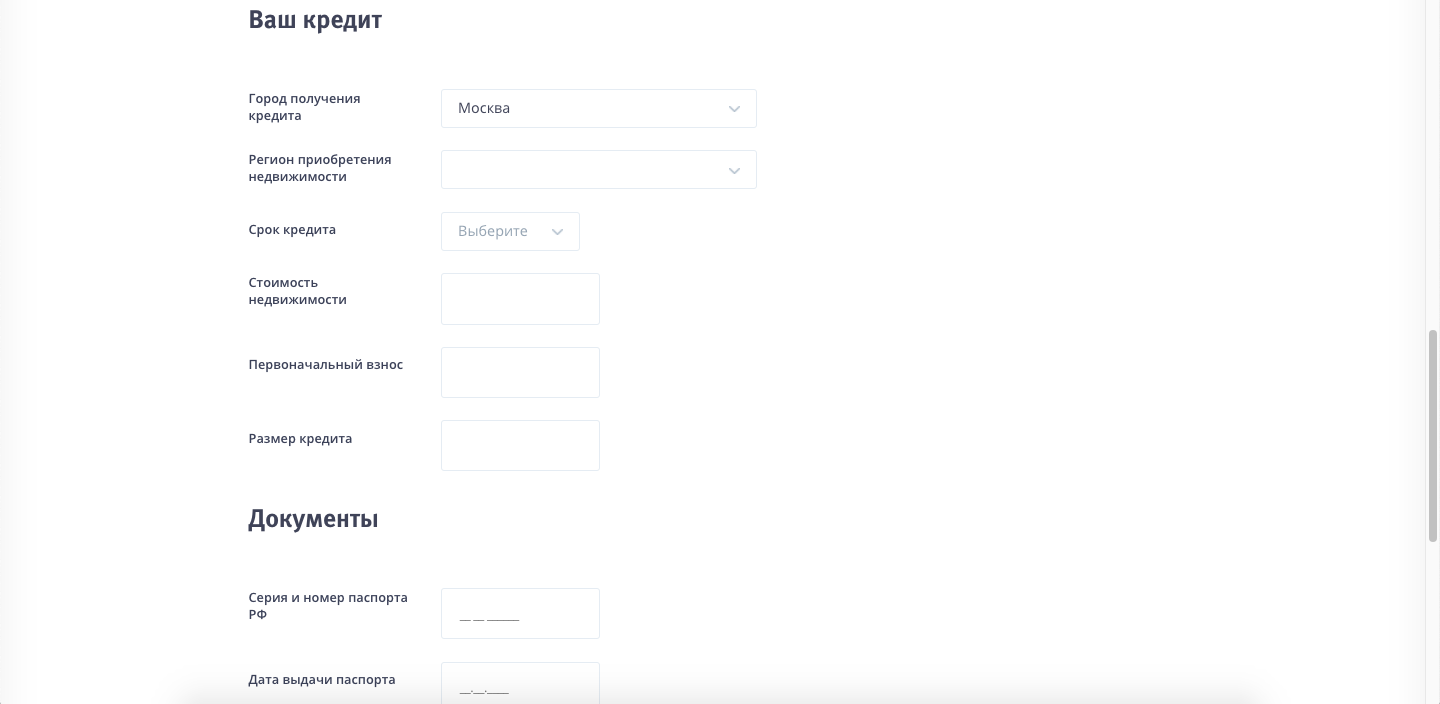

Как оформить заявку

Взять ипотеку в банке можно двумя способами. В первом случае нужно будет подъехать в офис вместе со всеми документами. Совместно с менеджером заемщик должен будет заполнить заявку на ипотеку. Решение по кредиту будет через 3-4 дня. После его получения можно приступить к выбору объекта недвижимости и заключению ипотечного договора.

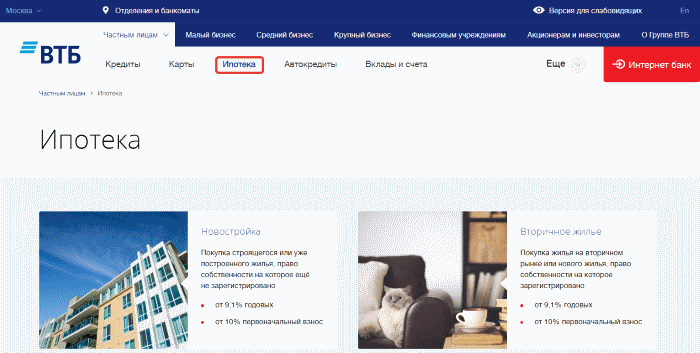

Также оставить заявку на ипотеку можно на сайте банка. Для этого нужно зайти на сайт vtb.ru и в разделе «Частным клиентам» перейти на вкладку «Ипотека», затем выбрать нужную ипотечную программу и нажать кнопку «Оформить».

Откроется анкета, которую нужно внимательно заполнить.

Нужно будет указать, какое жилье вы хотите приобрести (новостройку, квартиру на вторичном рынке, ипотеку с господдержкой), далее выбрать название населенного пункта, в котором находится приобретаемое жилье. Затем указать примерную стоимость покупаемого жилья, сумму первоначального взноса и ежемесячный доход.

Далее нужно будет нажать кнопку «Рассчитать», чтобы получить примерный расчет по ипотеке. В обязательном порядке заполняются личные данные заемщика — ФИО, дата рождения, мобильный телефон, электронная почта. Последний шаг – подтверждение согласия на обработку данных.

После этого нужно нажать «Следующий шаг» и следовать дальнейшим инструкциям на экране. После заполнения анкеты нужно будет отправить ее на рассмотрение. Решение по заявке будет через 3-4 дня. После этого менеджер свяжется с заемщиком и пригласит его на консультацию.

Ипотечные программы

ВТБ осуществляет кредитование на протяжении многих лет, поэтому успел разработать ипотечные продукты, пользующиеся спросом у разных категорий граждан. У каждой программы есть свои особенности и ограничения.

Покупка жилья

Относится к классической программе по ипотеке, которая доступна каждому гражданину. Она не предполагает льгот, но из-за доступности ее выбирает 40% заемщиков.

Общие условия следующие:

- Ставка – 10,7% – 11%;

- Первый взнос – 20%;

- Сумма от 600 тыс. рублей на 30 лет вне зависимости от того, первичное или вторичное жилье.

Данный вид доступен в рублях или в другой валюте, предлагаемой банком.

Ипотека без подтверждения дохода

Необязательно иметь официальный заработок для того, чтобы получить крупный займ на покупку недвижимости. Граждане, не имеющие возможности подтвердить документально свои доходы, должны внести первый взнос в размере 30-35% от цены за имущество на рынке. В таком случае шансы на получение положительного ответа повышаются.

Больше метров меньше ставка

Положительное в данном типе кредитования то, что займ выдается на уютные и просторные квартиры, где площадь превышает 65 кв.м. Такой программой пользуются чаще семьи с детьми.

Стандартные условия:

- Сумма составляет до 60 млн рублей;

- Процент – 9.2%;

- Первый взнос – 20%;

- Сам кредит берется на 30 лет.

Но имеется один нюанс в виде обязательности в оформлении комплексного страхования. Также следует оплатить первый взнос в размере четверти от тела кредита.

Военная ипотека ВТБ 24

Военнообязанные, служащие в армии или работающие в правоохранительных органах, могут участвовать в накопительно-ипотечной системе. Ежегодно эта категория людей рассчитывает на пособия и льготы. У данных средств целевая направленность, поэтому деньги можно применить для погашения ипотеки. Но есть один нюанс: участвовать в программе разрешается клиентам, имеющим 3-х летний стаж в военной службе.

Ипотека для зарплатных клиентов

Граждане, которые уже являются клиентами банка, и получают через него заработную плату, имеют привилегии. Для получения ипотеки не нужно доказывать свою платежеспособность, приносить дополнительные документы. Банк за время сотрудничества сам может предложить людям выгодные предложения. Процентная ставка составляет 10%, а деньги берутся на 30 лет с первым платежом в 10%.

Ипотека ВТБ с государственной поддержкой

Данная банковская поддержка была создана при помощи государства для обеспечения менее защищенных слоев населения недвижимостью. В зависимости от того, какой статус имеют заемщики, для них рассчитываются льготы. Есть один минус: ипотека с государственной поддержкой требует длительного заполнения заявления и заключения сделки, что может занять несколько недель.

Ипотека для молодых семей

Супруги, которые не достигли 35 лет, относятся к категории молодой семьи. Для них доступна выгодная ипотека в ВТБ по льготной программе. Вместо первоначальной оплаты пара может внести субсидию от государства. Если у пары имеется ребенок, сумма взноса составит 40%, а бездетные пары выплачивают 35%.

Ипотека с использованием материнского капитала

Материнский капитал – вспомогательная сумма для матерей, которые родили более одного ребенка. Выплаты целевой государственной помощи осуществляются по достижению трех лет ребенком. Но, если деньги будут передаваться на оплату ипотеки, можно не ожидать достижения этого возраста. ВТБ позволяет оплатить первый взнос или уже имеющуюся задолженность материнским капиталом.

Ипотека для молодых специалистов

Для поддержки развития науки государство создает выгодные условия для начинающих условий и специалистов. Клиенты ВТБ 24 может оформить займ по сниженной годовой ставке с возможность оплаты долга на протяжении 30 лет.

Залоговая недвижимость

Данная программа предполагает займ для покупки жилого имущества, которое находится в залоге и в последующей продаже.

Общие условия:

- Процент – 10.6% исключительно на залоговое имущество;

- Первый взнос в размере 20%;

- Выдается кредит до 60 млн. рублей на сроки до 30 лет.

Невыгодна финансовая услуга по причине длительных юридических решений.

Рефинансирование

Рефинансирование в банке ВТБ предлагается по следующим требованиям:

- Постоянный процент составляет 8,8%;

- Рефинансируется ипотечный кредит исключительно в российских рублях;

- Кредит составляет 80% от покупаемого имущества;

- Сроки составляют 30 лет.

Условия и ставки

Таблица: сравнение условий по ипотечным программам банка.

| Наименование | Мин. — макс. сумма, руб. | Ставка | Макс. срок | Первонач. взнос, в % от стоимости жилья |

| Новостройка | 600 тыс. – 60 млн | От 9,1% | 30 лет | 10% |

| Вторичное жилье | 600 тыс. – 60 млн | От 9,1% | 30 лет | 10% |

| Рефинансирование | До 30 млн, но не более 80% от стоимости недвижимости | От 8,8% | 30 лет | — |

| Рефинансирование по 2 документам | До 30 млн, но не более 50% от стоимости недвижимости | От 10% | 20 лет | — |

| Военнослужащим | 2,435 млн | От 9,3% | 20 лет | 15% |

| Под залог недвижимости | 15 млн, но не более 50% от стоимости недвижимости | От 11,1% | 20 лет | — |

| Залоговая недвижимость | 600 тыс. – 60 млн | От 9,6% | 30 лет | 20% |

| Победа над формальностями | 600 тыс. – 30 млн | От 9,6% | 20 лет | 30% |

| Больше метров — меньше ставка | 600 тыс. – 60 млн | От 8,9% | 30 лет | 20% |

Процентная ставка по ипотечным продуктам представлена в минимальном значении, поскольку на ее окончательный размер оказывают влияние следующие факторы:

- категория клиента (зарплатный клиент, сотрудник бюджетного учреждения);

- предоставляемый пакет документов;

- условия страхования.

Расчет доступной суммы займа осуществляется на основании размера дохода заемщика. Увеличить сумму можно за счет привлечения созаемщиков (до 4 человек).

Также допустимо повысить уровень доверия банка с помощью дополнительного обеспечения – поручителей. Супруг/супруга приобретателя в обязательном порядке становятся созаемщиком или поручителем по кредиту, если ранее между ними не был заключен брачный договор, освобождающий одну из сторон от долговых обязательств и от прав на недвижимость.

В настоящий момент практика оформления договора ипотеки или договора залога является альтернативой составления закладной на квартиру. В связи с этим заемщик получит свидетельство о праве собственности с пометкой «с обременением», что не позволит ему продать, подарить или обменять недвижимость до полного погашения долга.

Подать заявку на ипотеку ВТБ при посещении банка

Лично обратившись в ипотечное отделение банка, потенциальный заёмщик должен заблаговременно изучить условия кредитного продукта и выбрать ту программу, которая ему подходит.

- Перед подачей заявки понадобится подготовить нужные документы — узнать о перечне требуемых бумаг можно на горячей линии банка.

- Далее потребуется посетить ипотечный центр и заполнить анкету.

- После он передаёт подписанную анкету и документы ипотечному менеджеру и заявка отправляется на рассмотрение специалистами кредитного отдела.

- Возможно, после этого потребуется предоставить дополнительные документы, которые не входят в стандартный список.

Линейка ипотечных программ

Банк ВТБ предлагает ипотечное кредитование заемщикам любой категории.

Банк ВТБ предлагает ипотечное кредитование заемщикам любой категории.

Как один из ведущих банков в области жилищного кредитования, ВТБ 24 предлагает своим клиентам широкую линейку ипотечных услуг:

- «Новостройка» – кредит на покупку строящегося или уже построенного, но не зарегистрированного жилья;

- «Вторичное жилье» – кредит для приобретения квартиры на вторичном рынке недвижимости;

- рефинансирование – программа для перевода ипотечного займа из стороннего банка на более выгодных условиях;

- военная ипотека – для участников военной накопительно-ипотечной системы (НИС);

- «Под залог недвижимости» – крупный заём на любые цели, выдаваемый под залог имеющейся в собственности недвижимости;

- «Залоговая недвижимость» – программа для покупки квартиры, дома или участка, находящихся в залоге у банка.

Дополнительные опции потенциальным потребителям:

- «Победа над формальностями» – возможность подать заявку на жилищный заём при минимуме документов за счет увеличения ставки и первоначального взноса;

- использование материнского капитала – опция для молодой семьи с двумя или несколькими детьми, позволяющая получить ипотеку в ВТБ практически без первого взноса, применив в этом качестве сертификат на материнский капитал;

- «Больше метров — меньше ставка» – специальная программа ВТБ, позволяющая снизить ставку по займу при приобретении квартиры в новостройке или на вторичке площадью от 65 кв. м.

Спрос на вторичное жилье

В мелких городах строительство новых домов ведется медленно, поэтому люди прибегают к услугам вторичного рынка жилья. Об этом знают далеко не все жители мегаполисов, где на каждом шагу стоят новостройки. Также вторичное жилье становится актуальным при учащении мошенничества, связанного с новостройками – застройщик берет заранее средства, а в итоге проект замораживается и покупатель не получает квартиры.

Далеко не во все новостройки можно въехать сразу, а в случае со вторичным жильем покупатель имеет право въехать в квартиру сразу после совершения сделки. Банки знают об этих нюансах, но далеко не все идут на сотрудничество с клиентами, претендующими на «вторичку». ВТБ 24 является приятным исключением.

Если у Вас остались вопросы или есть жалобы — сообщите нам

Калькулятор расчета ипотеки, и как оформить ипотеку?

Рассчитать ипотеку можно воспользовавшись ипотечным калькулятором на нашем сайте.

Подать заявку можно в ипотечном отделе банковского офиса, либо через интернет. Второй вариант значительно упрощает процесс оформления заявки и помогает сэкономить время. Для того чтобы подать заявку в режиме онлайн, нужно следовать простой инструкции:

- Далее перейти в раздел «Частным лицам» — «Ипотека».

- Очень внимательно изучить все предложения банка и выбрать нужную программу. Нажать на «Оформить заявку».

- Заполнить анкету, указав ФИО, номер телефона, адрес электронной почты, дату рождения, сведения о работе.

Обязательно указать, получает ли заемщик заработную плату в ВТБ 24. Эта категория заемщиков имеет льготные условия. После отправки анкеты в банк в течение нескольких часов клиенту перезванивает специалист для уточнения данных. Для оформления самого кредита потребуется обратиться в ипотечный офис ВТБ. Решение по заявке принимается в течение нескольких суток после того, как клиент предъявит полный пакет документов.

Просрочка платежа

В отношении клиентов, которые допускают просрочки платежей, в ВТБ есть четко регламентированный алгоритм действий:

- Заемщик уведомляется о том, что он допустил просрочку платежа. Делается это с помощью телефонных звонков, смс-сообщений, писем на электронную почту. Период оповещений может длиться от 7 дней с момента образования просрочки.

- Если клиент игнорирует сотрудников банка и ничего не предпринимает для погашения долга, начинают начисляться штрафы в размере, указанном в договоре.

- Банк передает дело в суд. Обычно судебные органы встают на сторону кредитора, квартира передается в пользу банка.

Очень важно после погашения всего долга взять справку о том, что задолженность перед банком отсутствует. Справка необходима для предъявления в Росреестр

На ее основании с объекта недвижимости снимается обременение, он переходит в полную собственность заемщика.

Перечень документов для оформления ипотеки в ВТБ

Прежде чем обращаться в банк с заявкой на ипотеку, человеку предстоит собрать пакет необходимых бумаг.

- Для всех категорий заемщиков обязательно наличие паспорта РФ с действительной пропиской.

- Среди них должно быть заявление, которое заёмщик лично подпишет.

- Также следует озаботиться наличием страхового пенсионного свидетельства и подготовить бумаги, которые подтверждают платежеспособность клиента.

- Кроме того, надо запастись документами о трудовой деятельности и подготовить бумаги на закладываемый или покупаемый недвижимый объект.

- Мужчины младше 27-ми лет должны предоставить военный билет.

Дополнительные документы

- Если планируется использовать средства материнского капитала, банковской организации понадобится справка из пенсионного фонда, в которой отражён остаток средств государственной помощи. Нужно захватить и сам сертификат.

- Помимо этого, организации могут потребоваться свидетельства о рождении детей, брачное свидетельство или бумага о расторжении брака (в зависимости от ситуации).

- При наличии, следует предъявить брачный контракт.

- Также необходимы документы о нахождении в собственности ликвидного имущества, если таковое присутствует.

Не лишним будет предварительно обратиться в банк или на горячую линию ВТБ, чтобы заблаговременно узнать, какие документы ещё могут пригодиться в конкретном случае.

Вдобавок, стоит быть готовым к тому, что список дополнится после того, как банк изучит заявку клиента, а также оценит его финансовый потенциал, платежеспособность и благонадёжность.

Оцените, пожалуйста, публикацию:

Требования к заемщикам

При доступных программах, ориентирующихся на клиента, оформление кредита доступно далеко не каждому человеку. Банком выдвигаются определенные требования, так как приобретение квартиры или дома – серьезный финансовый риск.

Граждане, соответствующие банковским требованиям, могут рассчитывать на более низкую ставку по проценту. Какие требования предъявляет банк своим потенциальным заемщикам:

- Оформляется ипотечный договор гражданам, которым исполнилось 21 год. Этот возраст считается достаточным для наличия устойчивого официального заработка и ответственности за возлагающиеся обязанности. Ипотека доступна для оформления гражданам, которые не достигли возраста пенсионных начислений, так как на момент завершения долга человеку должно быть не больше 65 лет.

- Рабочий стаж насчитывает 1 год на всех официальных местах работы. На последнем рабочем месте этот показатель составляет не менее 3-х месяцев.

- Преимущественно наличие гражданства Российской Федерации. Но допускается наличие гражданства СНГ. Для иностранцев выдвигаются дополнительные условия: постоянное рабочее место на территории страны и легальное проживание на ее территории.

- Кредитная история без просрочек. Заемщик в процессе оформления ипотечного договора не должен иметь финансовые обязательства перед другими банками или МФО.

Проверяются данные на протяжении трех дней. После этого срока заемщик получает на электронную почту или после телефонного звонка решение по своей заявке. Если банк принял положительное решение, предполагается заключение финансовой сделки. В договоре находится вся информация об оформляемом займе с индивидуальным графиком платежей, а также памяткой для клиентов. После этого средства могут быть перечислены на карту или выданы на руки.

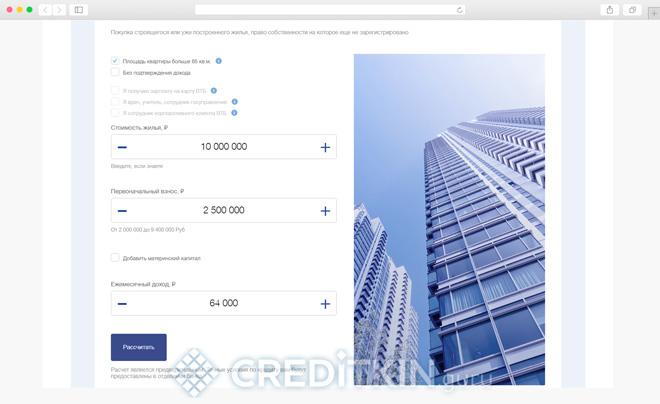

Использование кредитного калькулятора при заполнении онлайн-заявки

Прежде чем подавать онлайн-заявку на ипотечное кредитование, рекомендуется сделать предварительный расчет условий выдачи кредита с помощью онлайн-калькулятора.

Чтобы рассчитать условия кредитования необходимо указать стоимость жилья, размер первоначального взноса и ежемесячного дохода. Дополнительно следует отметить параметры, влияющие на размер переплаты: наличие материнского капитала, площадь приобретаемой недвижимости, категорию заемщика, возможность оформления кредита без первоначального взноса.

Пользователь получает ответ сразу. По результату расчета можно оценить платежную состоятельность, кредитную нагрузку на семейный бюджет. Проводить предварительный расчет можно как на официальном сайте ВТБ, так и ВТБ24.

Условия к заемщикам, выдвигаемые кредитно-финансовой организацией

Шансы на одобрение ипотеки повышаются, если заемщик соответствует требованиям ВТБ банка. К ним относят:

- гражданство – российское;

- регистрация – постоянная;

- возраст – от 21 до 65 лет;

- трудоустройство – официальное;

- доходы – официально подтвержденные.

После получения предварительного одобрения по ипотеке ВТБ клиент приступает к сбору необходимых документов:

- военный билет (для мужчин младше 27 лет);

- трудовая книжка (копия, заверенная нотариусом или работодателем);

- выписка с личных счетов или иные справки, подтверждающие платежеспособность клиента;

- СНИЛС;

- паспорт или другой документ, удостоверяющий личность;

- материнский сертификат;

- свидетельство участника НИС (для оформления военной ипотеки).

Если основных документов недостаточно для принятия решения, кредитный менеджер может потребовать от клиента дополнительные справки (свидетельства о браке и рождении детей, брачный договор, справки по форме банка).

Чтобы увеличить сумму кредита, клиент может привлечь несколько созаемщиков. Поручителями могут быть близкие родственники (полнородные или неполнородные). Если у клиента небольшой доход, то в качестве обязательного созаемщика привлекается супруг/супруга соискателя. Если заемщик перестает регулярно вносить ежемесячный платеж, задолженность переходит поручителю.

Как подать онлайн-заявку на ипотеку в ВТБ

Пример заявления-анкеты на ипотеку ВТБ.

Прежде чем подавать заявку, рекомендуется внимательно ознакомиться с требованиями, предъявляемыми финучреждением к клиентам, условиями кредитования, перечнем обязательных документов. Если требования и условия приемлемы, можно заполнять анкету-заявку и отправлять ее кредитору на рассмотрение.

Последовательность подачи онлайн-заявки:

- Нужно зайти в личный кабинет на портале ВТБ, выбрать категорию «Кредиты», а затем подходящий продукт, предварительно рассчитав его на кредитном калькуляторе.

- Напротив выбранного программы кредитования нажать «Оформить заявку».

- Откроется анкета, в которую нужно внести всю запрашиваемую банком информацию: паспортные данные, контактный телефон, адрес проживания (регистрации), электронный адрес, сведения о работодателе, размер займа, период кредитования, сумму первоначального взноса и данные о приобретаемой недвижимости.

- После заполнения анкеты нажать «Отправить».

После рассмотрения заявки сотрудник банка перезванивает клиенту для уточнения сведений, предлагает ему подойти с документацией для оформления кредитного соглашения в отделение финансовой компании.

По заявке онлайн банковское учреждение принимает предварительное решение, а основное озвучивается только после тщательной проверки клиента, рассмотрения представленных им документов. Кредитор может и отказать в предоставлении займа без указания причин.

Чтобы повысить шансы получения ипотечного кредита, рекомендуется подавать онлайн-заявки одновременно в несколько кредитных организаций. Отслеживать результаты по ним можно дистанционно через интернет-банк.

Требования к недвижимости

Идеальный вариант в заключении кредитной сделке – квартира в новостройке. Но допустимо приобретать имущество вторичное при таких условиях:

- Квартира должна быть оснащена основными инженерными коммуникациями. Должен быть проведен водопровод, электроэнергия, газопровод и свет.

- Имеющиеся перепланировки и ремонтные работы должны иметь законное разрешение и подтверждены официально.

- Многоквартирный дом не должен быть в нежилом состоянии. Допустимый уровень износа составляет 70%.

- Недвижимое имущество не должно находиться в обременении, другие прописанные жильцы в нем недопустимы.

- По площади однокомнатная квартира должна составлять от 32 кв. м, если это двухкомнатная — от 41 кв.м, трехкомнатная — 55 кв.м.

ВТБ клиенту дает 3 месяца для поисков подходящего жилого имущества. По специальной программе предполагается выделение денег на строительство. Главным требованием к такому имуществу является отсутствие обременения на земельный надел, находящийся вокруг дома. Средства на постройку дома даются этапами. Дом будет тщательно проверен после того, как закончится возведение.

Как работать с ипотекой через личный кабинет

Заходить на сайт можно с любого персонального компьютера или других устройств. Для удобства работы с мобильных устройств лучше скачать официальное приложение интернет-банкинга “ВТБ”.

Банк позволяет производить все операции по ипотеке, оформленной в “ВТБ”, в личном кабинете. В любой момент можно досрочно произвести оплату ипотеки, посмотреть график платежей, узнать остаток долга в разделе «Мои продукты». После оплаты при необходимости можно распечатать квитанцию, заверенную в соответствии с электронным документооборотом.

При осуществлении частичного досрочного погашения убедитесь, что выбрали правильный из двух вариантов — уменьшение платежа или сокращение срока кредита.

Чтобы посмотреть график платежей и совершить иные операции по ипотечному кредиту, нужно:

- На вкладке “Мои продукты” перейти в раздел “Кредиты”.

- Выбрать нужный кредит и, нажав строчку с его названием, перейти в кредитное меню. Очень удобно, что при этом клиент в верхней строчке видит массу полезной информации — срок окончания кредита, счет для погашения, остаток основного долга, дату и сумму очередного платежа, а также процентную ставку. Здесь же есть две активные кнопки — “Погасить досрочно” и “Пополнить”.

- В самом кредитном меню есть четыре раздела — “История операций”, “Информация”, “График платежей” и “Досрочные погашения”. Из каждого можно произвести нужные действия.

“История операций” — позволяет выбрать период и посмотреть внесенные суммы, а также их расшифровки. Можно выполнить поиск по названию операции или сумме, а также выгрузить данные в формате PDF или EXCEL. Кликнув по любой операции, можно просмотреть квитанцию и при желании ее распечатать.

“Информация” содержит основные данные по ипотечному кредиту — сумма и дата выдачи, номер договора и счета для погашения, сумма и состав очередного платежа, а также остаток основного долга. Здесь же можно увидеть информацию о просроченной задолженности. Представленные в разделе данные можно сохранить в формате PDF или распечатать прямо из самого раздела.

“График платежей” — здесь представлена расшифровка платежей, их даты и остаток основного долга после списания каждого платежа. График также можно сохранить в PDF, распечатать или переслать на свою электронную почту прямо из формы.

“Досрочные погашения” отражают активные и исполненные заявления на досрочное погашение кредита. Их также можно сохранить и распечатать, когда удобно. Подробнее: о досрочном погашении ипотеки ВТБ.

Общие условия

Вне зависимости от того, какой продукт предлагается российским банком (а их много), потребуется заполнение заявления. Данную операцию осуществляют следующими образами:

- Заполнение заявления онлайн на официальном сайте. Для этого существует специальная вкладка «Анкета-заявка для ипотеки».

- Посещение лично подразделения банка для ознакомления с условиями и оформить заявку.

Требования кредитор выдвигает подобные тем, какие действуют в других банках:

- Наличие официальной работы на протяжении 3 месяцев;

- Необязательно российское гражданство. Но предпочтение отдается россиянам и гражданам стран СНГ;

- Рабочий стаж составляет в общем, а не на одном месте 12 месяцев, но на последней вакансии – полгода.

Также ВТБ 24 имеет следующие условия для всех клиентов:

- ВТБ входит в ряд крупнейших кредиторов, поэтому предлагает кредитные продукты для всех категорий людей. Если сравнивать с другими банковскими учреждениями, условия ВТБ более выгодные по ипотеке.

- У заемщиков есть право выбора будущего жилья на первичном или на вторичном рынке. ВТБ не ограничивает и тип жилого имущества, так как действуют в 2019 году программы для квартир, домов или участков под строительство.

- Для участников финансовых программ действуют льготные положения для того, чтобы погасить кредитный долг. Если выбирается программа военной ипотеки или под материнский сертификат, разница в процентах больше.

- Первоначальный средний взнос составляет четверть от цены за приобретаемое имущество. Но, если заемщик военный, пенсионер или студент, для него действуют следующие проценты: 15%, 9,2%. Может оформиться займ по двум документам, но тогда первоначальный взнос достигнет 40% от цены за жилье.

- Купленную недвижимость необходимо зарегистрировать для того, чтобы предупредить возможные риски. Заемщику предлагается также к оформлению комплексная страховка, позволяющая застраховать себя с недвижимостью. При согласии оформить комплексную страховку можно получить более низкую тарификацию.

- Но нельзя взять крупный займ в другой валюте. Минимальная сумма составляет 600 тысяч рублей, а максимальная – 30 лет.

ВТБ 24 подать заявку на ипотеку онлайн

- Личные данные. Стандартная форма, которая присуща любой заявке. Клиенту, претендующему на ипотеку, следует указать данные о себе: ФИО, электронный адрес (почтовый сервис указываем настоящий, так как на него может прийти письмо от банка), номер телефона, дата рождения. Все данные вписываем правильно и без ошибок, особенно это касается e-mail и номера мобильника.

- Сведения о доходах. Неизменная составляющая любой заявки. Вписываем свой стаж, доходы. Если вы сможете указать ИНН работодателя – это будет большой плюс. Желательно указывать все суммы с учетом подоходного налога, вычитаем его из доходов.

- Информация об ипотеке. Итак, вы хотите получить кредит на недвижимость. Укажите это в окошке цели. Потребуется стоимость и тип недвижимости, которую вы хотите получить. В информации об ипотеке указывается объем кредитования, удобный срок возвращения денежных средств и комфортный размер первого взноса, который вы можете внести. Не забудьте указать регион и город, где вы хотите приобрести жилье.

- Паспортные данные. Внимательно проверьте всю информацию, внесенную в заявку, а затем впишите паспортные данные. Проверяйте каждый знак, эксперт банка будет проверять данные клиента перед вынесением решения. Все готово? Отправляем заявку, кликнув на соответствующую кнопку.

Преимущество этого финансового учреждения – скорость, с которой обрабатывается ВТБ 24 ипотека заявка онлайн. По завершению процедуры откроется страничка, сообщающая, что заявка принята. В течение рабочего дня специалист позвонит по указанному в анкете телефону и уточнит данные. Вам потребуется предоставить дополнительные данные и ответить на вопросы менеджера ВТБ24. Запрос обрабатывается 3-7 дней. Решение придет SMS-сообщением или электронным письмом.

Если ответ положительный, решение будет действовать два месяца

Важно успеть подобрать жилье и собрать необходимые документы за этот срок. В противном случае заявку придется подавать заново

Как видите, процесс заполнения проходит просто. При подтверждении заявки вам нужно будет посетить отделение финансового учреждения для заполнения договора.